Dior和Fendi 入驻抖音开通蓝V;LV成为首个进驻小红书的官方品牌……“高高在上”的奢侈品正积极以中国化的方式与KOL商业合作。消费者买账吗?

2月25日,罗德传播集团与精确市场研究中心联合发布《2020中国奢华品报告》,剖析了过去一年中国奢侈品消费者在消费行为、信息渠道等多方面的表现,并从中发掘了2020年中国奢侈品市场的趋势。

此次报告的样本来自中国内地与香港地区的2100名消费者,覆盖内地一至三线多个城市,内地受访者平均家庭年收入为人民币1,358,040元,香港地区为997,360港币。

报告指出,2020年两地消费者对奢侈品购买的消费信心有所减弱,但低线城市具有强大的购买力,三线及以下城市的年度奢侈品购买花费约393,900元,高于一线城市的344,100元与二线城市的275,000元。下沉市场也是未来中国奢侈品市场发展的一大机遇。

与此同时,首次购买奢侈品的消费者呈现年轻化态势,21岁至25岁的Z世代第一次购买奢侈品的平均年龄不到20岁,比千禧一代早2~3年。香港消费者比中国内地消费者更早购买奢侈品,9%的受访者未及18岁便拥有了人生第一件奢侈品。

另外随着中国消费升级和消费者态度的成熟,品牌方在过去一年也积极发力电商渠道。天猫系平台正引领内地奢侈品线上消费,在内地约60%消费者表示使用该平台购买过奢侈品,奢侈品电商正成为行业未来寄予厚望的增长点。

在本次报告中,罗德集团还首次加入了关于KOL及明星的消费者调查。

数据显示,与香港地区相比,中国内地消费者更看重KOL的宣传推荐。近八成受访者认为,KOL的影响力正在变得越来越重要,尤其是三线及以下城市最为突出。报告提到49%的内地消费者在过去12个月内都曾因KOL推荐购买过高档服饰,在高档美容化妆品和珠宝的购买中也常受到KOL影响。

在大多数人印象中,奢侈品的出生自带高傲光环,在抖快中看到的Dior、CHANEL带货难免有些“掉价”,但实际上并非我们想象中的那么简单:严重依赖社交网络生存的年轻人正成为奢侈品消费的主力,奢侈品也需要响应年轻一代多变的心思。同时线上的KOL效应,也能将奢侈品牌推广至部分没有开设专柜的低线城市,提升市场覆盖度。

相比于官方微博中生硬的广告文案,一个你关注已久的博主“种草”或许更有吸引力,哪怕你也知道这份推荐是和品牌推广合作的结果。

一份数据侧面印证了这一点:在1599名内地受访者中,会因为品牌与KOL的付费合作就降低消费意愿的占比仅为4%,反过来说,96%的内地消费者都能够自然地接受这种商业合作,并不会对品牌产生看低的倾向。

消费者对KOL商业合作化的接受程度

不过,内地的KOL市场也处于风云变幻中:从前时尚KOL多依托于微博平台,如Gogoboi、Dipsy迪西、包先生等,而如今的KOL呈现着复杂的多矩阵结构:抖音、小红书、甚至淘宝直播都有优质KOL账号涌现。

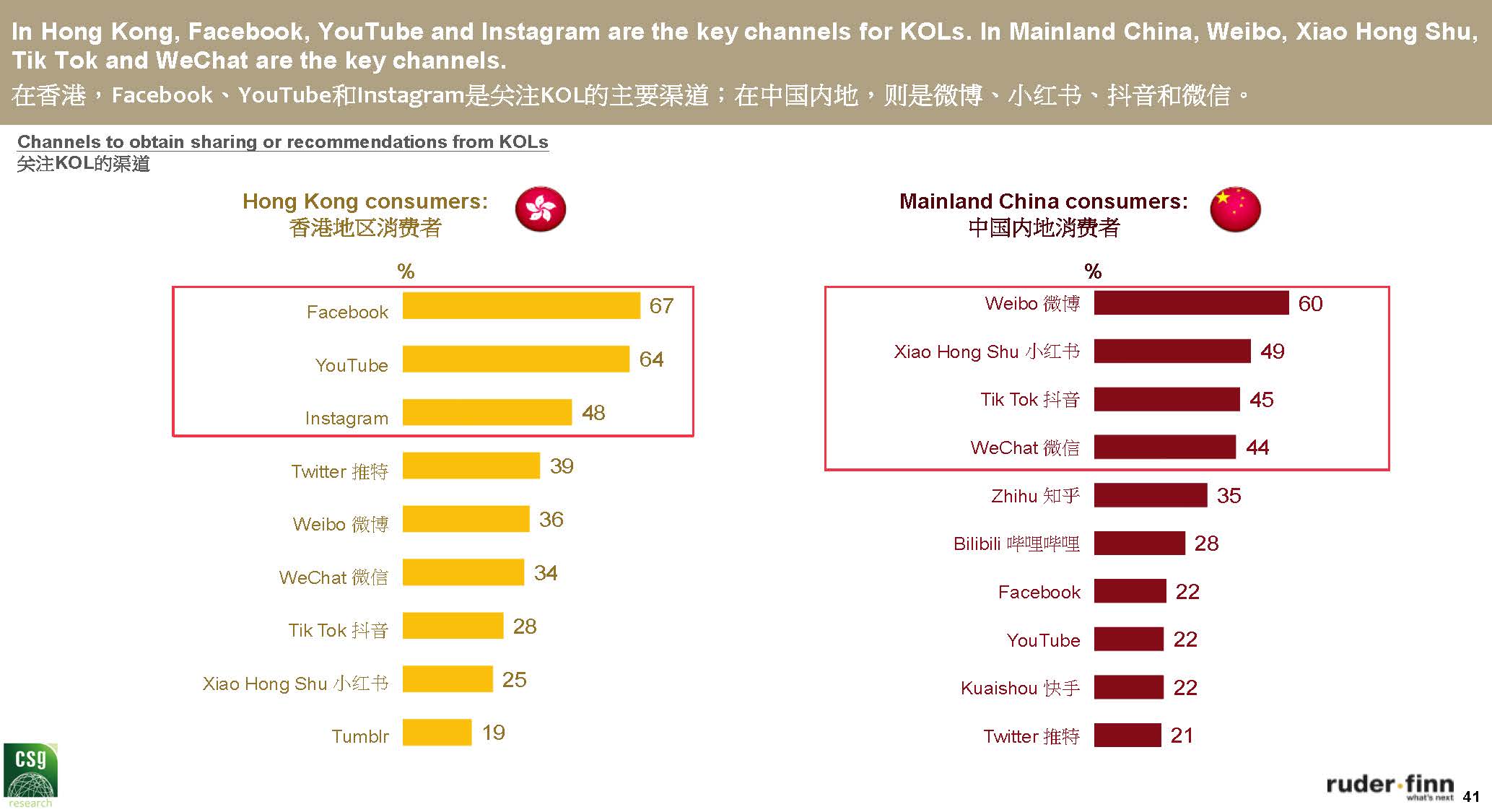

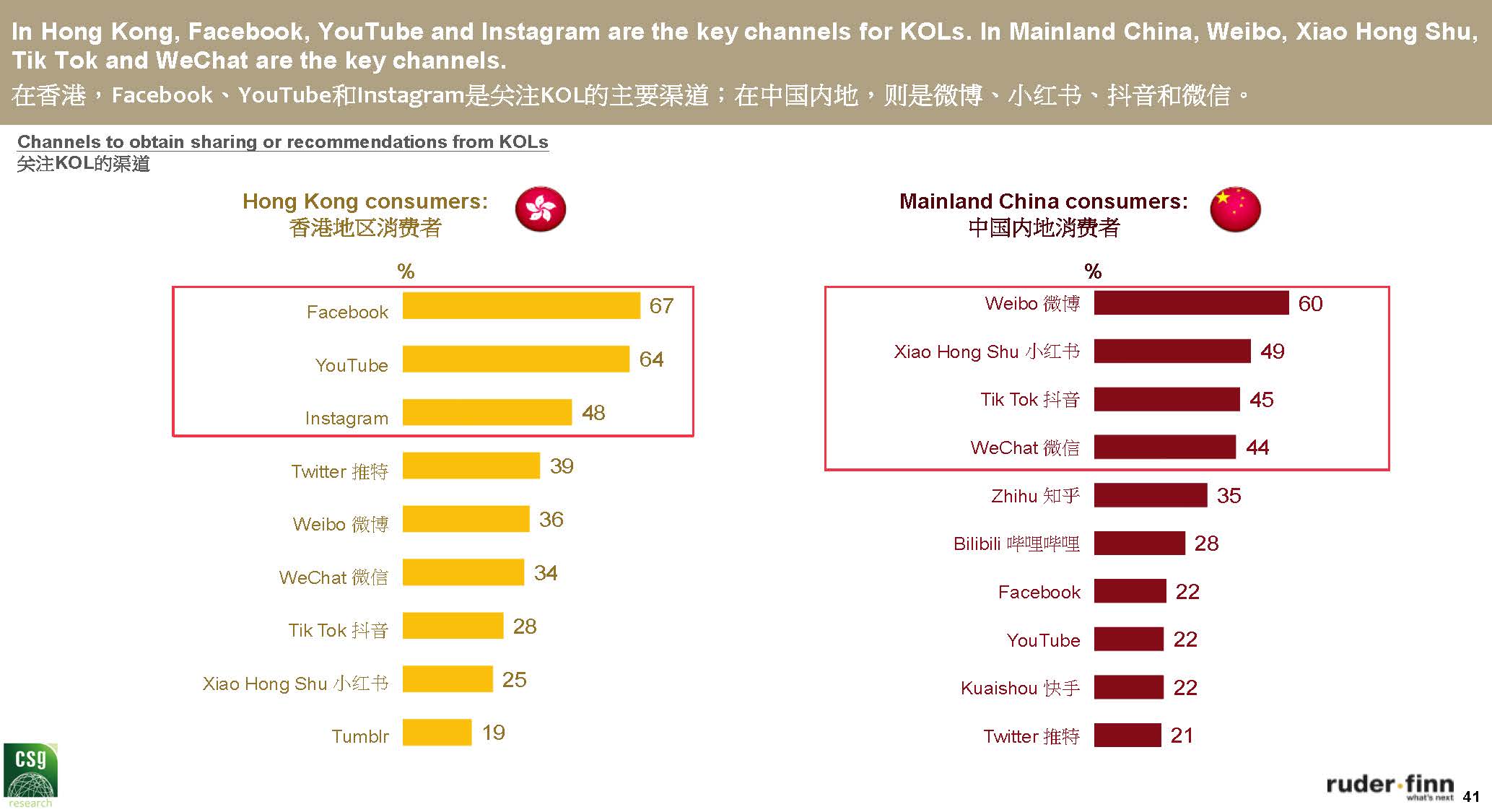

报告同样显示,微博作为传统KOL平台仍是60%内地消费者的关注渠道,但通过小红书、抖音、和微信关注KOL的消费者占比不分伯仲。相较于香港,内地KOL平台更加多样化,竞争性较强。

奢侈品也正主动地适应内地消费市场的变动,将自身纳入电商和短视频平台。比如在“618”活动中,薇娅在直播间以比线下优惠近800元的价格推荐Gucci的新款女鞋,一上架就被抢空。而在以往的奢侈品营销体系中,电商主播这一形式从未出现过。

《2020中国奢华品报告》-消费者关注KOL的渠道

不过,奢侈品与KOL的合作需要更加小心谨慎,对奢侈品牌而言很重要的一点是:为顾客创造完整的体验,从品牌本身到配套服务。付费合作时仍要注意符合品牌的调性,不仅是停留在表面的种草推荐,如何找到一个好的KOL来讲述品牌故事也将是奢侈品牌们需要思考的问题。